8月末に実施された外為法(外国為替及び外国貿易法)の規制変更に関して、変更が効力を発揮する直前の8月22日にCoral Capitalではブログ記事「外為法改正が海外投資家の日本のスタートアップへの投資意欲を削ぐ懸念」を公開しました。対内直接投資(海外投資家による非上場株式の取得)に関して事前届出の対象となる業種が拡大されたことで、ほとんどのネット関連企業が該当。日本のベンチャーキャピタル(VC)のスタートアップ投資の実務に影響が出る、というのが趣旨でした。

その後、関係者の皆さまの尽力により再度改正に向けた動きがありますので、実際の届出実務の内容と所要日数、今のところのベストプラクティスと合わせてお伝えします。

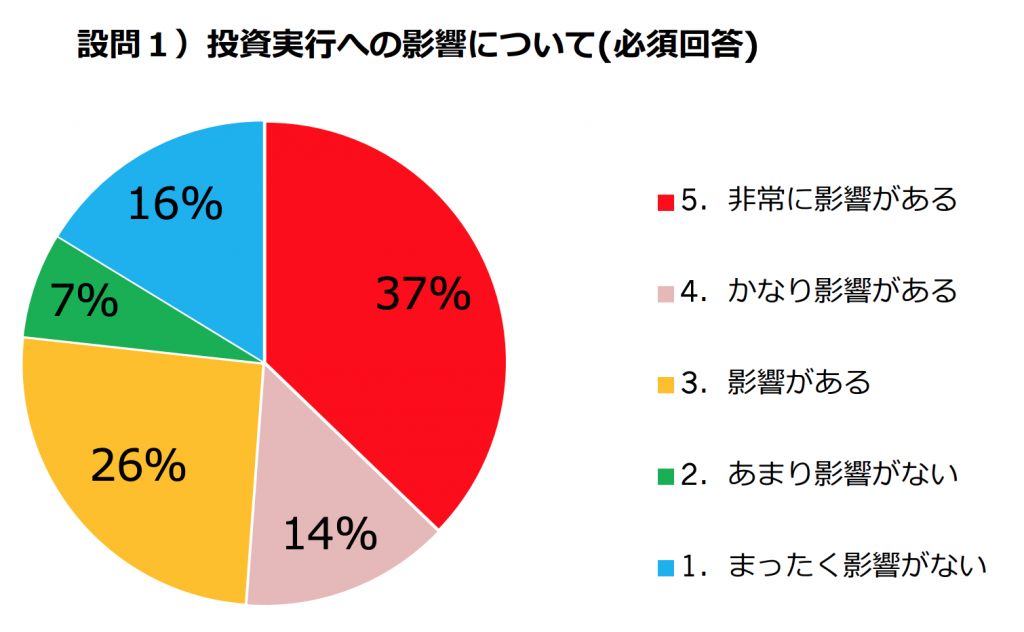

アンケートで半数以上が「投資実行に影響あり」と回答

立法の趣旨は安全保障上の技術流出防止というところにあります。ただ、スタートアップ投資に限っていえば、その目的と実務上の負荷のバランスが悪く、「海外のVCが日本のスタートアップ投資に入ってくるには大きなボトルネックになり得る」(Coral Capital創業パートナー澤山陽平)とCoral Capitalでは考えていました。

その後、この問題に関して、日本のベンチャーキャピタル約140社からなる業界団体、JVCA(日本ベンチャーキャピタル協会)からも9月9日付けで「外為法の事前届出対象業種の追加に関して」との文書が出して同様の懸念を表明。続く9月29日には協会会員に対するアンケート結果を公開。43社から得た回答によれば、投資実行に関して「非常に影響がある」(37%)もしくは「影響がある」(14%)とした比率は半数を上回っていました。

レポートでは具体的な事例に関する各VCの声として、投資実行の遅延や事務処理のコスト増も掲載されています。いくつか拾い出すと以下のとおりです。

- 自社対応はできているものの協調投資時に他VCの準備が整っていないためにスケジュールが遅滞した

- そもそも業種分類が自明でなく、判断自体で混乱している

- 組合員の外国人持ち株比率を絶えずウォッチする必要があり、管理業務が増えた

- 投資実行可能時期が読めないため、デットファイナンスを検討する必要に迫られた

- 投資日のコミットができずに投資機会を失う懸念が高まる

今回の届出対象となるVCは、国内VCの中でも、外国投資家(外国籍の法人または非居住者の個人の投資家* )がファンドに出資している場合などに限られるため、もともと全てのスタートアップ投資に影響が及ぶわけではありません。それでも相当数のVCの実務に影響が出ているということが、お分かりいただけるかと思います。

(*)正確な定義は外為法Q&Aを確認してください。

Coralの実例:2か月で8件の届出、平均所要日数は13日

まず実際にCoral Capitalで、どの程度実務に影響があったか具体的な数字でお伝えします。9月〜10月の2か月で届出を行ったのは8件でした。届出日から取引可能日までの日数は7〜23日で、平均所要日数は13日でした。届出事由は増資新株取得とJ-KISS転換による取得の2つがあり、訂正・再提出が必要となったケースは8件中2件でした。

JVCAの声明にもある通り、売上やキャッシュの少ないシード期のスタートアップにとって、2週間というのは決して短い時間ではなく、死活問題となり得るケースもあり得ます。また、実務的には届出実行までの準備にも時間がかかってしまった結果、着金に1か月ほどの遅れが出たケースもありました。

これまでCoral Capitalで対応してきた中で、投資家と起業家に、それぞれがやるべきことが明確になってきましたので、ここでベストプラクティスをまとめておきます。

投資家は届出の書き方を把握し、テンプレの用意を

まず、投資家です。

- 自社または投資ヴィークルが外国投資家に該当するかを検討する

- 届出の範囲や届出書の書き方を把握し、テンプレートを用意しておく

- 出資予定のスタートアップと、どの事業分類に該当するか、事前届出の対象になるかを協議・決定する

- 投資ラウンドの株価と株数など持分比率に関わる項目を早めに確定させる

例えば同ラウンドで出資する投資家同士で連絡を取り合い、キャップテーブルを早めに確定させる、ということも大事になってくるでしょう。

数日を争うような着金スケジュールの場合には、届出が不要なJ-KISSを使ってブリッジ投資を検討するなど対応が必要なことがあるかもしれません。ただし、いずれJ-KISS転換時には事前の届出が必要になりますし、株式を対価とする取得では届出不要であるものの、それ株式取得自体を目的としてJ-KISSを利用するのは潜脱に相当すると考えられるため、推奨しません。

起業家はイニシアティブを取って情報を集約

次に、起業家側でやるべきことです。

- 自社が該当する業種分類を確認し、届出対象業種であるのかを確認する

- 各投資家が該当するか否かを個別に確認する(本来は投資家が責任を持ってやるべきことですが、着金スケジュールへの影響を考えると、起業家側がイニシアティブを取ったほうが安全です)

- 各投資家の外資比率が何%か確認する(ここは合算して記入する必要があるので、取りまとめが必要になります)

- 合算したら、会社としての外資比率を算出して、各投資家に通知する

取りまとめの具体的な方法でいえば、投資家同士のグループを作って、そこで投資家たちに任せる方法もありです。また、届出では「〜〜以下」と記載できるため、少し多めに算定しておけば再提出のリスクが減ります。

ベンチャー投資については届出制度改正の動きも

VC業界から声があがり、関係者らが調整を進めるなか、経済紙である日経新聞も9月末から断続的に、8月末の外為法改正と、そのスタートアップ投資に対する影響を報じる記事を掲載しています。10月30日掲載の「(真相深層)外為法改正、ベンチャー投資家が成立切望 資金集めの障害、解消訴え」との記事では、JVCAの表明した懸念点を報道。その上で、藤田和明編集委員は「安全保障上必要な策を講じるのは当然だが、産業育成の観点が抜け落ちては元も子もない。海外マネーを引き寄せ、多くの起業を促し、若い成長企業を育てていく循環を、逆方向に回すことは避けねばならない」と書きました。

さらに10月18日には財務省から外為法の改正について閣議決定したとの文書が公表されました。改正の方向性として、「GPが日本の投資家であり、外国投資家のLP出資比率が50%未満」であれば事前届出の義務がなくなる模様です。また、「外国投資家のLP出資⽐率が50%以上」、もしくは「GPが外国投資家の場合」に当てはまる場合についても、組合名義で1本にまとめて事前届出ができるようになるうえ、一定の条件を満たせば新たに導入される事前届出免除制度を利用できる可能性があります(改正案26条1項4号)。改正前にはLP出資比率に関わらず、LP・GPそれぞれに届出が必要でした。ただ実際には、改正前にもGPが代理で届出する実務プロセスを取っていました。このため、該当する投資家の場合の所要日数や事務コスト増については改正前後で、そう変わることはなさそうですが、組合に届出義務があることが明確化されたこと、外国投資家のLP比率が50%未満の投資家は事実上は届出義務がなくなったと言えるわけで、VC業界には朗報と言えそうです。もっとも、VC業界にとっては緩和となる一方で、上場会社などの株式取得の閾値引き下げ(10→1%)など規制が厳格化された側面もありますから、メリハリのある改正と言えるかもしれません。

1つ、事前届出免除の対象であるVCで注意しなければならないのは、役員派遣を伴う株式取得の場合についてです。事前届出免除の条件として役員就任が禁じられているのです。免除は案件ごとの判断となるため、個別に免除かどうかが決まることもあるということです。

今回の改正の施行日は法案の公布日から6か月以内とされています。改正内容に株主提案に関する事項を含むことから、来年の6月総会の時期に間に合う施行(4月・5月頃)が予定されていると考えられます。

Founding Partner @ Coral Capital